Показатель Net present value, или NPV инвестиционного проекта позволяет определить, какой доход получит инвестор в денежном выражении вследствие своих инвестиций. Другими словами, NPV проекта показывает размер финансовых поступлений как результата вложений в инвестиционный проект с учётом сопутствующих затрат, то есть - чистый дисконтированный доход. Что такое NPV на практике и как рассчитать чистый дисконтированный доход, станет понятно из приведённой ниже NPV-формулы и пояснений к ней.

Понятие и содержание значения NPV

Прежде чем при переходе к теме NPV говорить, что это такое и как его рассчитать, надо понять значение фразы, из которой складывается аббревиатура. Для словосочетания «Net present value» в отечественной экономической и математической литературе можно найти несколько традиционных вариантов перевода:

- В первом варианте, характерном для математических учебников, NPV определяется как чистый дисконтированный доход (ЧДД).

- Второй вариант – чистая приведённая стоимость (ЧПС) – наряду с первым считается самым употребляемым.

- Третий вариант – чистый приведенный доход – совмещает в себе элементы первого и второго переводов.

- Четвёртый вариант перевода термина NPV, где PV – это «текущая стоимость», наименее распространён и широкого хождения не имеет.

Независимо от перевода, значение NPV остаётся неизменным, а термин этот означает, что

NPV – это такое чистое приведённое к текущему моменту значение стоимости. То есть, дисконтирование денежного потока как раз и рассматривается как процесс установления его (потока) стоимости посредством приведения стоимости совокупных выплат к определённому (текущему) моменту времени. Поэтому определение значения чистого дисконтированного дохода (NPV) становится, наряду с IRR, ещё одним способом оценить эффективность инвестиционных проектов заранее.

На уровне общего алгоритма, чтобы определит перспективность бизнес-проекта по данному показателю, нужно сделать следующие шаги:

- оценить движение денежных потоков – первоначальные вложения и ожидаемые поступления,

- установить стоимость капитала – посчитать ставку,

- дисконтировать входящие и выходящие денежные потоки по установленному показателю ставки,

- суммировать все дисконтированные потоки, что и даст величину NPV.

Если NPV-расчет демонстрирует величины больше нуля, значит, инвестиции прибыльны . Причём, чем больше число NPV, тем больше, при прочих равных, ожидаемое значение прибыли. Учитывая, что доход кредиторов обычно бывает фиксированным, всё, что проект принесет сверх него, принадлежит акционерам – с положительным NPV акционеры заработают. Обратная ситуация с NPV меньше нуля сулит инвесторам убытки.

Возможна ситуация, при которой чистый дисконтированный доход будет равен нулю. Это означает, что денежных потоков хватает на возмещение инвестированного капитала без прибыли. При одобрении проекта с NPV равным нулю, размер компания увеличится, но цена акций останется неизменной. Но инвестирование в такие проекты может быть связано с социальными или экологическими задачами инициаторов процесса, что делает возможным инвестирование в подобные проекты.

Формула NPV

Рассчитывают чистый дисконтированный доход по формуле расчета, которая в упрощённом виде выглядит как PV – ICo, где PV представляет собой текущие показатели денежного потока, а ICo – размер первоначальной инвестиции. В более сложном виде, где показан механизм дисконтирования, формула выглядит следующим образом:

NPV= - ICo + ∑ n t=1 CF t / (1 + R) t

Здесь:

Здесь:

- NPV – чистый дисконтированный доход.

- CF – Cash Flow – денежный поток (инвестиционные платежи), а t рядом с показателем – время, в течение которого осуществляется денежный поток (например, годичный интервал).

- R – Rate – дисконт (ставка: коэффициент, который дисконтирует потоки).

- n – количество этапов реализации проекта, определяющее длительность его жизненного цикла (например, количество лет).

- ICo – Invested Capital – начальный инвестируемый капитал.

Таким образом, NPV рассчитывается как разность совокупных денежных потоков, актуализированных на определённый момент времени по факторам риска и первоначальной инвестиции, то есть, считается инвесторская прибыль как добавочная стоимость проекта.

Поскольку для инвестора важно не только выгодное вложение, но и грамотное управление капиталом на протяжении продолжительного времени, данная формула может быть ещё расширена так, чтобы предусматривать не разовые, а дополнительные периодические вложения и коэффициент инфляции (i)

NPV= ∑ n t=1 CF t / (1 + R) t - ∑ m j =1 IC j / (1 + i) j

Пример расчёта NPV

Пример расчета для трёх условных проектов позволяет, как рассчитать NPV, так и определить, какой из проектов будет более привлекательным для инвестирования.

Согласно условиям примера:

- начальные инвестиции – ICo – в каждый из трёх проектов равны 400 у.е.,

- норма прибыли – ставка дисконтирования – составляет 13%,

- прибыль, которые могут приносить проекты (по годам), расписана в таблице на 5-летний срок.

Рассчитаем чистый дисконтированный доход, чтобы выбрать наиболее выгодный для инвестирования проект. Фактор дисконтирования 1/(1 + R) t для интервала в один год будет t = 1: 1/(1+0,13)1 = 0,885. Если пересчитать NPV каждого сценария по годам с подстановкой в формулу определяющих значений, то получается, что для первого проекта NPV= 0,39, для второго – 10,41, для третьего – 7,18.

По этой формуле чистый приведённый доход выше всего у второго проекта, поэтому, если основываться только на параметре NPV, то он и будет самым привлекательным для инвестиций с точки зрения прибыли.

Однако сравниваемые проекты могут иметь разную продолжительность (жизненный цикл). Поэтому нередки ситуации, когда, например, при сравнении трёхлетнего и пятилетнего проектов NPV будет больше у пятилетнего, а среднее значение по годам – у трёхлетнего. Чтобы не возникло противоречий, рассчитываться в таких ситуациях должна ещё и среднегодовая норам доходности (IRR).

Кроме того, объём первоначальных инвестиций и ожидаемая прибыль известны не всегда, что создаёт сложности в применении расчётов.

Сложности применения расчётов

Как правило, в реальности считанные (подставляемые в формулу) переменные редко бывают точны. Главную сложность представляет определение двух параметров: оценки всех связанных с проектом денежных потоков и ставки дисконтирования.

Денежные потоки представляют собой:

- первоначальную инвестицию – стартовый отток средств,

- годовые притоки и оттоки средств, ожидаемые в последующие периоды.

В совокупности величина потока говорит о количестве денежных средств, которое есть в распоряжении предприятия или компании в текущий момент времени. Он же является показателем финансовой устойчивости компании. Для вычисления его значений надо из величины Cash Inflows (CI) – притока денежных средств – вычесть Cash Outflows (CO), отток:

При прогнозировании потенциальных поступлений нужно определить характер и степень зависимости между влиянием факторов, которые формируют денежные поступления, и самим наполнением денежного потока. Процессуальная сложность большого комплексного проекта ещё и в объёме информации, которую необходимо учесть. Так в проекте, связанном с выпуском нового товара нужно будет спрогнозировать объём предполагаемых продаж в штуках, одновременно определив цену каждой проданной единицы товара. А в долгосрочном периоде, для того, чтобы это учесть, возможно, потребуется основываться в прогнозах на общем состоянии экономики, подвижности спроса в зависимости от потенциала развития конкурентов, на эффективность рекламных кампаний и массу других факторов.

При прогнозировании потенциальных поступлений нужно определить характер и степень зависимости между влиянием факторов, которые формируют денежные поступления, и самим наполнением денежного потока. Процессуальная сложность большого комплексного проекта ещё и в объёме информации, которую необходимо учесть. Так в проекте, связанном с выпуском нового товара нужно будет спрогнозировать объём предполагаемых продаж в штуках, одновременно определив цену каждой проданной единицы товара. А в долгосрочном периоде, для того, чтобы это учесть, возможно, потребуется основываться в прогнозах на общем состоянии экономики, подвижности спроса в зависимости от потенциала развития конкурентов, на эффективность рекламных кампаний и массу других факторов.

В части операционных процессов надо спрогнозировать расходы (платежи), что, в свою очередь, потребует оценки цен на сырьё, арендные ставки, коммунальные услуги, зарплаты, курсовые изменения на валютном рынке и другие факторы. Причём, если планируется многолетний проект, то и оценки следует делать на соответствующее количество лет вперёд.

Если же речь идёт о венчурном проекте, который ещё не имеет статистических данных по показателям производства, продаж и затрат, то тут прогнозирование денежного дохода осуществляется на основе экспертного подхода. Предполагается, что эксперты должны соотнести растущий проект с его отраслевыми аналогами и, вместе с потенциалом развития, оценить возможности денежных поступлений.

R – ставка дисконтирования

Ставка дисконтирования – это своего рода альтернативная доходность, которую инвестор потенциально мог бы получить. Благодаря определению ставки дисконтирования производится оценка стоимости компании, что является одной из наиболее частых целей установления этого параметра.

Оценка производится на основе целого ряда методов, у каждого из которых есть свои преимущества и исходные данные, используемые при расчёте:

- Модель CAPM . Методика позволяет учитывать влияние рыночных рисков на величину ставки дисконтирования. Оценка производится на основе торгов биржи ММВБ, определяющих котировки обыкновенных акций. В своих преимуществах и выборе исходных данных метод схож на модель Фамы и Френча.

- Модель WACC . Преимущество модели в возможности принимать во внимание степень эффективности и собственного, и заёмного капиталов. Помимо котировок обыкновенных акций, во внимание принимаются процентные ставки по заёмному капиталу.

- Модель Росса . Даёт возможность учитывать макро- и микрофакторы рынка, отраслевые особенности, определяющие ставку дисконтирования. В качестве исходных данных используется статистика Росстата по макроиндикаторам.

- Методы, основанные на рентабельности капитала, которые базируются на данных бухгалтерского баланса.

- Модель Гордона . По ней инвестор может просчитать дивидендную доходность, тоже опираясь на котировки обыкновенных акций, и также другие модели.

Изменение ставки дисконтирования и величины чистого приведённого дохода связаны между собой нелинейной зависимостью, которую просто можно отразить на графике. Отсюда следует правило для инвестора: при выборе проекта – объекта инвестиций – нужно сравнивать не только значения NPV, но также характер их изменения в зависимости от значений ставки. Вариабельность сценариев позволяет инвестору выбрать для вложений менее рискованный проект.

С 2012 года с подачи ЮНИДО расчет NPV входит в качестве элемента в расчёт индекса скорости удельного прироста стоимости, что считается оптимальным подходом при выборе лучшего инвестиционного решения. Способ оценки был предложен группой экономистов, возглавляемой А.Б. Коганом, в 2009 году. Он позволяет эффективно сравнивать альтернативы в ситуациях, где не удаётся провести сопоставление по единому критерию, и поэтому в основу сравнения положены разные параметры. Такие ситуации возникают, когда анализ инвестиционной привлекательности традиционными методами NPV и IRR не приводит к однозначным результатам или когда результаты методов противоречат друг другу.

Чистый дисконтированный доход - показатель, позволяющий оценить инвестиционную привлекательность проекта. Основываясь на величине чистого дисконтированного дохода, инвестор может понять, насколько обоснованными являются его первоначальные капиталовложения с учетом запланированного уровня доходности проекта, не дожидаясь его завершения.

Чистый дисконтированный доход: формула

В общем порядке величина чистого дисконтированного дохода определяется как сумма всех дисконтированных значений потоков будущих платежей, приведенных к сегодняшнему дню, и определяется следующим образом:

NPV = - IC + Ʃ CFt/ (1 + r)ᵗ,

NPV - величина чистого дисконтированного дохода;

IC - первоначальные инвестиции;

CFt - потоки денежных средств в конкретный период срока окупаемости проекта, которые представляют собой суммы притоков и оттоков денежных средств в каждом конкретном периоде t (t = 1...n);

r - ставка дисконтирования.

В зависимости от значения данного показателя инвестор оценивает привлекательность проекта. В случае если:

1. NPV > 0, то инвестиционный проект выгоден, инвестор получит прибыль;

2. NPV = 0, то проект не принесет ни прибыли, ни убытка;

3. NPV < 0, проект невыгоден и сулит инвестору убытки.

Учет инфляции при расчете чистого дисконтированного дохода

В связи с тем, что в некоторых ситуациях инфляционные колебания невозможно нивелировать на практике, возникает вопрос о том, каким образом отразить влияние инфляции на показатель чистого дисконтированного дохода. Наиболее распространенным решением данной проблемы является корректировка дисконта на прогнозируемый уровень инфляции.

При этом процентная ставка будет рассчитываться следующим образом:

R = (1 + r) × J,

R - дисконтная ставка с учетом инфляции;

r - дисконт;

J - уровень инфляции.

Таким образом, чем выше уровень инфляции, прогнозируемый на время реализации проекта, тем ниже должна быть доходность проекта, чтобы после дисконтирования проект не стал убыточным.

Чистый дисконтированный доход: пример расчета

Предположим, что инвестор хочет модернизировать систему автоматизации производственного процесса. Предполагается, что сумма затрат на перевооружение конвейера составит 50 000,00 руб. При этом планируется увеличение объемов производства за счет нового оборудования, как следствие - увеличение объемов продаж в течение ближайших 5 лет. Приток денежных средств за 1-й год составит 45 000,00 руб., за 2-й год - 40 000,00 руб., за 3-й год - 35 000,00 руб., за 4-й год - 30 000,00 руб., за 5-й год - 25 000,00 руб. Необходимая норма прибыли - 10%. Расчет приведенной стоимости проекта представлен в таблице.

|

Период (t),год |

Денежный поток (CF) |

Дисконт (r) |

Чистая приведенная стоимость (CFt) |

|

Чистый дисконтированный доход (NPV)м |

|||

Исходя из того, что показатель NPV положительный, можно сделать вывод о том, что данный проект рентабелен.

Однако ситуация изменится в худшую сторону, если предположить, что инфляция на протяжении всех 5 лет будет держаться на уровне 8%.

|

Период (t),год |

Денежный поток (CF) |

Дисконт (r) |

Уровень инфляции, (J) |

Чистая приведенная стоимость (CFt) c учетом инфляции |

|

Чистый дисконтированный доход (NPV) |

||||

В целом чистый дисконтированный доход остался в пределах положительных значений, значит, проект все также принесет инвесторам прибыль. Однако по сравнению с первым вариантом, где инфляция не была учтена, отдача от первоначальных вложений с учетом дисконтированной стоимости поступлений от продажи новой продукции стала значительно ниже.

Итоги

Принимая решение о выгодном вложении денежных средств, высвобожденных из делового оборота, инвестор должен сделать выбор в пользу наиболее доходного проекта. На основании расчета чистого дисконтированного дохода сравнивать несколько вариантов с разными сроками окупаемости становится удобнее.

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул MS EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню

(взято из Википедии).

Или так: Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт

cfin.

ru)

Или так: Текущая

стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика.

Толковыйсловарь. -

М.

: "

ИНФРА-

М",

Издательство "

ВесьМир".

Дж.

Блэк.)

Примечание1 . Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется ЧПС() , то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с .

Для наших целей (расчет в MS EXCEL) определим NPV так:

Чистая приведённая стоимость - это сумма денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет : при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи .

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками).

Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу .

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция ЧПС() (английский вариант - NPV()). В ее основе используется формула:

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2 . Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить: Чистая приведённая стоимость - это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год) . Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV <0 и проект убыточен.

Выбор периода дисконтирования для функции ЧПС()

При выборе периода дисконтирования нужно задать себе вопрос: «Если мы прогнозируем на 5 лет вперед, то можем ли мы предсказать денежные потоки с точностью до месяца/ до квартала/ до года?».

На практике, как правило, первые 1-2 года поступления и выплаты можно спрогнозировать более точно, скажем ежемесячно, а в последующие года сроки денежных потоков могут быть определены, скажем, один раз в квартал.

Примечание3 . Естественно, все проекты индивидуальны и никакого единого правила для определения периода существовать не может. Управляющий проекта должен определить наиболее вероятные даты поступления сумм исходя из действующих реалий.

Определившись со сроками денежных потоков, для функции ЧПС() нужно найти наиболее короткий период между денежными потоками. Например, если в 1-й год поступления запланированы ежемесячно, а во 2-й поквартально, то период должен быть выбран равным 1 месяцу. Во втором году суммы денежных потоков в первый и второй месяц кварталов будут равны 0 (см. файл примера, лист NPV ).

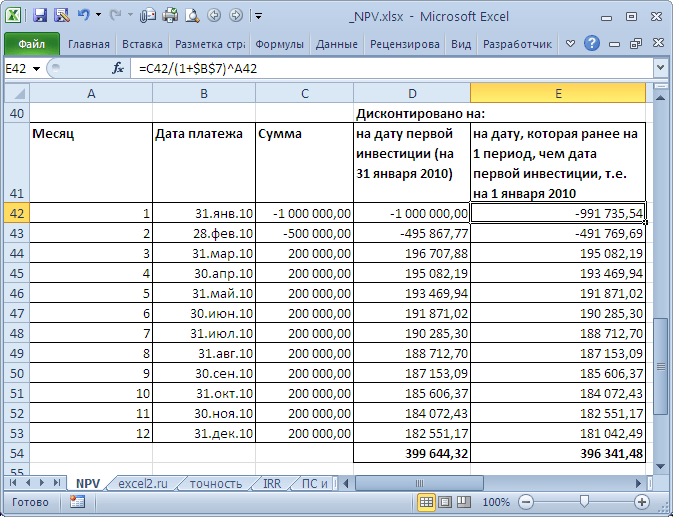

В таблице NPV подсчитан двумя способами: через функцию ЧПС()

и формулами (вычисление приведенной стоимости каждой суммы). Из таблицы видно, что уже первая сумма (инвестиция) дисконтирована (-1 000 000 превратился в -991 735,54). Предположим, что первая сумма (-1 000 000) была перечислена 31.01.2010г., значит ее приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) рассчитана на 31.12.2009г. (без особой потери точности можно считать, что на 01.01.2010г.)

Это означает, что все суммы приведены не на дату перечисления первой суммы, а на более ранний срок – на начало первого месяца (периода). Таким образом, в формуле предполагается, что первая и все последующие суммы выплачиваются в конце периода.

Если требуется, чтобы все суммы были приведены на дату первой инвестиции, то ее не нужно включать в аргументы функции ЧПС()

, а нужно просто прибавить к получившемуся результату (см. файл примера

).

Сравнение 2-х вариантов дисконтирования приведено в файле примера

, лист NPV:

О точности расчета ставки дисконтирования

Существуют десятки подходов для определения ставки дисконтирования. Для расчетов используется множество показателей: средневзвешенная стоимость капитала компании; ставка рефинансирования; средняя банковская ставка по депозиту; годовой процент инфляции; ставка налога на прибыль; страновая безрисковая ставка; премия за риски проекта и многие другие, а также их комбинации. Не удивительно, что в некоторых случаях расчеты могут быть достаточно трудоемкими. Выбор нужного подхода зависит от конкретной задачи, не будем их рассматривать. Отметим только одно: точность расчета ставки дисконтирования должна соответствовать точности определения дат и сумм денежных потоков. Покажем существующую зависимость (см. файл примера, лист Точность ).

Пусть имеется проект: срок реализации 10 лет, ставка дисконтирования 12%, период денежных потоков – 1 год.

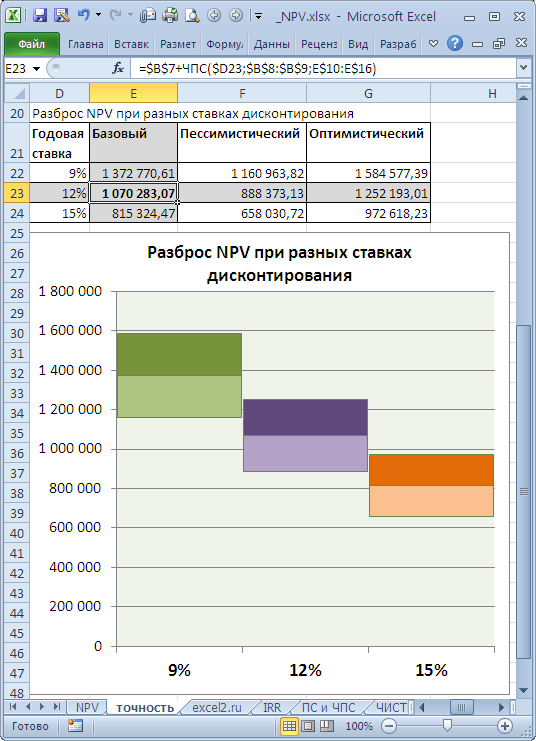

NPV составил 1 070 283,07 (Дисконтировано на дату первого платежа).

Т.к. срок проекта большой, то все понимают, что суммы в 4-10 году определены не точно, а с какой-то приемлемой точностью, скажем +/- 100 000,0. Таким образом, имеем 3 сценария: Базовый (указывается среднее (наиболее «вероятное») значение), Пессимистический (минус 100 000,0 от базового) и оптимистический (плюс 100 000,0 к базовому). Надо понимать, что если базовая сумма 700 000,0, то суммы 800 000,0 и 600 000,0 не менее точны.

Посмотрим, как отреагирует NPV при изменении ставки дисконтирования на +/- 2% (от 10% до 14%):

Рассмотрим увеличение ставки на 2%. Понятно, что при увеличении ставки дисконтирования NPV снижается. Если сравнить диапазоны разброса NPV при 12% и 14%, то видно, что они пересекаются на 71%.

Много это или мало? Денежный поток в 4-6 годах предсказан с точностью 14% (100 000/700 000), что достаточно точно. Изменение ставки дисконтирования на 2% привело к уменьшению NPV на 16% (при сравнении с базовым вариантом). С учетом того, что диапазоны разброса NPV значительно пересекаются из-за точности определения сумм денежных доходов, увеличение на 2% ставки не оказало существенного влияния на NPV проекта (с учетом точности определения сумм денежных потоков). Конечно, это не может быть рекомендацией для всех проектов. Эти расчеты приведены для примера.

Таким образом, с помощью вышеуказанного подхода руководитель проекта должен оценить затраты на дополнительные расчеты более точной ставки дисконтирования, и решить насколько они улучшат оценку NPV.

Совершенно другую ситуацию мы имеем для этого же проекта, если Ставка дисконтирования известна нам с меньшей точностью, скажем +/-3%, а будущие потоки известны с большей точностью +/- 50 000,0

Увеличение ставки дисконтирования на 3% привело к уменьшению NPV на 24% (при сравнении с базовым вариантом). Если сравнить диапазоны разброса NPV при 12% и 15%, то видно, что они пересекаются только на 23%.

Таким образом, руководитель проекта, проанализировав чувствительность NPV к величине ставки дисконтирования, должен понять, существенно ли уточнится расчет NPV после расчета ставки дисконтирования с использованием более точного метода.

После определения сумм и сроков денежных потоков, руководитель проекта может оценить, какую максимальную ставку дисконтирования сможет выдержать проект (критерий NPV = 0). В следующем разделе рассказывается про Внутреннюю норму доходности – IRR.

Внутренняя ставка доходности IRR (ВСД)

Внутренняя ставка доходности (англ. internal rate of return , IRR (ВСД)) - это ставка дисконтирования, при которой Чистая приведённая стоимость (NPV) равна 0. Также используется термин Внутренняя норма доходности (ВНД) (см. файл примера, лист IRR ).

Достоинством IRR состоит в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Для расчета IRR используется функция ВСД()

(английский вариант – IRR()). Эта функция тесно связана с функцией ЧПС()

. Для одних и тех же денежных потоков (B5:B14) Ставка доходности, вычисляемая функцией ВСД()

, всегда приводит к нулевой Чистой приведённой стоимости. Взаимосвязь функций отражена в следующей формуле:

=ЧПС(ВСД(B5:B14);B5:B14)

Примечание4 . IRR можно рассчитать и без функции ВСД() : достаточно иметь функцию ЧПС() . Для этого нужно использовать инструмент (поле «Установить в ячейке» должно ссылаться на формулу с ЧПС() , в поле «Значение» установите 0, поле «Изменяя значение ячейки» должно содержать ссылку на ячейку со ставкой).

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

Внутренняя ставка доходности ЧИСТВНДОХ()

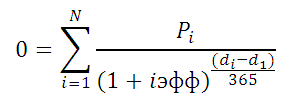

По аналогии с ЧПС() , у которой имеется родственная ей функция ВСД() , у ЧИСТНЗ() есть функция ЧИСТВНДОХ() , которая вычисляет годовую ставку дисконтирования, при которой ЧИСТНЗ() возвращает 0.

Расчеты в функции ЧИСТВНДОХ() производятся по формуле:

Где, Pi = i-я сумма денежного потока; di = дата i-й суммы; d1 = дата 1-й суммы (начальная дата, на которую дисконтируются все суммы).

Примечание5 . Функция ЧИСТВНДОХ() используется для .

Приветствую! Продолжаем цикл статей о методах оценки инвестиций. Сегодня я расскажу о своем «любимчике» — NPV инвестиционного проекта. Этот показатель нравится мне своей прозрачностью, наглядностью и возможностью «подвязать» будущие денежные потоки к текущему моменту.

NPV – сокращение от английского термина Net Present Value. На русский это переводится как чистая приведенная (к текущему времени) стоимость или ЧПС. Тот же показатель часто рассчитывают как чистый дисконтированный доход или ЧДД.

Простыми словами, метод расчета ЧДД (или ЧПС) представляет собой разницу между всеми «оттоками» и «притоками» денег, приведенными к текущему моменту. Он показывает размер общей прибыли, которую инвестор получит от проекта. Но не в виде банальной разницы между доходами и расходами. А с учетом временной стоимости и рисков всех денежных вложений в инвестиционный проект.

ЧПС позволяет инвестору ответить на следующие вопросы:

- Стоит ли вообще вкладывать сюда деньги?

- Какой из нескольких вариантов выбрать?

- Какой будет внутренняя норма доходности IRR?

Иногда ЧДД интерпретируют как добавленную стоимость проекта. Ведь вложения оправданы лишь в том случае, если они полностью возвращают первоначальные вложения, покрывают инфляцию и дают инвестору заработать что-то сверху.

С помощью ЧПС можно оценить эффективность вложений как в реальные, так и в финансовые проекты.

Как рассчитать?

Формула

NPV = ∑t=1nCFt (1+r) t−IC

- NPV – чистый дисконтированный доход.

- CFt (Cash Flow) – денежный поток в период t.

- IC (Invest Capital) – первоначальные затраты инвестора.

- r – ставка дисконтирования.

Excel (два способа)

С помощью встроенной функции ЧПС

Формула расчета NPV «работает» только, если правильно задать ставку дисконтирования и выделить «коридор» чистого денежного потока. Выбираем в Excel «формула» — «финансовые» — «ЧПС».

- В поле «Ставка» указываем значение ставки дисконтирования (либо вручную либо задаем адрес соответствующей ячейки таблицы).

- В поле «Значение 1» указываем дисконтируемые денежные потоки. Проще всего это сделать, выделив диапазон ячеек на листе «мышкой» с зажатой левой клавишей.

Обратите внимание! Выделенный диапазон не должен включать первую ячейку с первоначальными инвестициями! В противном случае ЧПС будет рассчитана некорректно.

- Жмем ОК.

- Выделяем ячейку с рассчитанным значением ЧПС. В строке формул (сверху) появится ее расчет.

- Дописываем формулу вручную. После знака «=» вводим сумму первоначальных инвестиций в проект и ставим знак «+». Либо указываем после «=» адрес соответствующей ячейки;

- Жмем кнопку Enter.

С помощью «ручного» расчета

Заполняем столько столбцов таблицы, сколько планируется периодов. Если мы делаем расчет за пять лет — значит, будет пять столбцов. По каждому периоду потребуются такие значения:

- Чистый денежный поток (ожидаемые поступления минус ожидаемые затраты).

- Ставка дисконтирования.

- NPV по каждому столбику по формуле: денежный поток за период/(1+ ставка дисконта). Сумма в нижней части дроби возводится в степень каждого периода (1,2,3 и так далее).

Общая сумма NPV по каждому году и будет искомой величиной.

С помощью калькулятора

«Ручная» оценка производится в несколько этапов.

Шаг 1. Определяем сумму начальных инвестиций (Invest Capital или IC). Сюда относим все деньги, которые планируем вложить на начальном этапе, включая косвенные расходы (например, комиссию банка).

Шаг 2. Выбираем период времени t для анализа. Это может быть 2, 5 или 10 лет.

Шаг 3. Определяем поток платежей за каждый временной отрезок. Если мы рассчитываем NPV на 5 лет, то у нас должно быть пять денежных потоков. Они могут отличаться между собой по сумме или будут идентичными.

Шаг 4. Определяем ставку дисконтирования ® . Любые деньги сегодня имеют бОльшую ценность, чем через год. Другими словами, 10 000 рублей в 2013 году – это совсем другие 10 000 рублей, чем в 2018-м.

Шаг 5. Дисконтируем наши денежные потоки. Проще говоря, уменьшаем денежные поступления по каждому году на ставку дисконтирования. Это и будет приведенной стоимостью проекта.

Шаг 6. Складываем все полученные дисконтированные потоки. И от этой суммы отнимаем сумму начальных инвестиций.

Важные нюансы

Как определить ставку дисконтирования R?

Как правило, ставка дисконтирования – это процент, под который инвестор может привлечь финансовые ресурсы. И таких способов достаточно много:

- Банковский кредит.

- Займ у знакомых под минимальный процент.

- Продажа активов, вывод денег из других проектов или личные накопления.

Во всех этих вариантах стоимость капитала будет разной! Даже ставка по кредиту будет варьироваться в зависимости от финансовой устойчивости компании, сроков, суммы и наличия обеспечения.

Как найти ставку дисконтирования? Чаще всего инвесторы рассчитывают средневзвешенную величину процентных ставок всех потенциальных источников.

Такой способ расчета дисконта по капиталу называется WACC (сокращение от Weighted Average Cost of Capital).

Как определить размер денежных потоков (CF)?

Пожалуй, это самый сложный этап. Нам нужно заранее знать суммы всех поступлений по проекту и затрат на него. Если это касается бизнеса или компании инвестора, то придется рассчитывать объемы и суммы будущих продаж, а также сделать точную калькуляцию всей затратной части (аренда, сырье, налоги, зарплата, логистика и т.д.).

Как интерпретировать полученный результат?

Если NPV > 0, то проект принесет прибыль

Если NPV< 0, то вариант убыточен. Нужно либо отказаться от него, либо пересмотреть исходные данные.

Если NPV = 0, то проект полностью окупит вложенные в него средства, но прибыли инвестору не принесет.

Простые примеры расчета и практическое применение

Оцениваем ЧДД проекта «Кофейня». Ставку дисконтирования принимаем на уровне 10%.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 25 000 | 27 000 | 34 000 | 40 000 | |

| Операционные расходы | 8 000 | 7 000 | 6 000 | 4 000 | |

| Чистый денежный поток | -100 000 | 17 000 | 20 000 | 28 000 | 36 000 |

Считаем NPV по формуле в Excel, не забыв отдельно вписать в нее первоначальные инвестиции со знаком «-».

NPV получилось отрицательным (-22 391 рубля). При таких исходных данных проект «Кофейня» за пять лет не выйдет даже в ноль. Но не исключено, что через определенный момент времени бизнес может стать прибыльным.

Появилась возможность выгодно купить недвижимость в Болгарии под сдачу в аренду за символические $40 000. Знакомый согласился одолжить эту сумму на 5 лет под 9% годовых (ставка дисконтирования равна 0,09).

Предполагаемый доход от сдачи в аренду за год: от $13 000 до $19 000 (расчеты делала управляющая компания).

Анализ проекта с помощью NPV выглядит так.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 40 000 | ||||

| Чистый денежный поток | -40 000 | 13 000 | 15 000 | 17 000 | 19 000 |

Подставляя значения формулу в Excel, получаем дисконтированный доход NPV = $11 139.

Плюсы и минусы метода

На мой взгляд, к плюсам метода можно отнести:

- Конкретность полученного результата. Если NPV больше нуля – то проект можно рассматривать, меньше или равен нулю – отказаться или на время отложить.

- Возможность учитывать изменение стоимости денег со временем.

- Ставка дисконтирования позволяет принять во внимание риски по проекту.

Минусы показателя:

- ЮНИДО критикует использование показателя NPV для сравнения альтернативных проектов. По мнению организации, для этих целей больше подходит индекс скорости удельного прироста стоимости.

- Во многих случаях невозможно корректно рассчитать ставку дисконтирования.

- Размер денежных потоков, являясь прогнозной величиной, не учитывает вероятность исхода события.

Другие показатели эффективности инвестиционного проекта

Любой инвестпроект оценивается сразу по нескольким показателям. Кроме NPV, инвесторы часто рассчитывают индекс рентабельности инвестиций PI, внутреннюю норму доходности IRR и, конечно, дисконтированный срок окупаемости инвестиций DPP.

О некоторых из этих показателей я расскажу в следующих постах.

Подписывайтесь на обновления и не забывайте делиться ссылками на свежие статьи в соцсетях!

Net Present Value (NPV/ЧДД , чистый дисконтированный доход ) – один из самых распространенных показателей эффективности инвестиционного проекта. Это разность между дисконтированными по времени поступлениями от проекта и инвестиционными затратами на него.

Достоинства и недостатки:

Положительные качества ЧДД:

- Чёткие критерии принятия решений.

- Показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

Отрицательные качества ЧДД:

- Показатель не учитывает риски. Хотя для более рискованных проектов ставка дисконтирования выше, для менее рискованных - ниже, из двух проектов с одинаковыми NPV выбирают менее рисковый.

- Хотя все денежные потоки (коэффициент дисконтирования может включать в себя инфляцию, однако зачастую это всего лишь норма прибыли, которая закладывается в расчетный проект) являются прогнозными значениями, формула не учитывает вероятность исхода события.

Для того чтобы оценить проект с учетом вероятности исхода событий поступают следующим образом:

Выделяют ключевые исходные параметры. Каждому параметру устанавливают ряд значений с указанием вероятности наступления события. Для каждой совокупности параметров рассчитывается вероятность наступления и NPV. Дальше идет расчет математического ожидания. В итоге получаем наиболее вероятностное NPV.

Метод определения NPV:

- Определяем текущую стоимость затрат (инвестиции в проект)

- Производим расчет текущей стоимости денежных поступлений от проекта, для этого доходы за каждый отчетный период приводятся к текущей дате

Где:

CF – денежный поток;

r – ставка дисконта.

- Сравниваем текущую стоимость инвестиций (наши затраты) в проект (Io) с текущей стоимостью доходов (PV). Разница между ними будет чистый дисконтированный доход – NPV.

NPV – показывает инвестору доход или убыток от вложений средств в проект по сравнению с доходом от хранения денег в банке. Если NPV больше 0, то инвестиции принесут больше дохода, нежели чем аналогичный вклад в банке.

Формула 1 модифицируется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов).![]()

где:

CF – денежный поток;

r – ставка дисконтирования;

n – количество периодов.

Internal Rate of Return (Внутренняя норма доходности , IRR/ВНД ) – определяет ставку дисконтирования при которой инвестиции равны 0 (NPV=0), или другими словами затраты на проект равны его доходам.

IRR = r, при которой NPV = f(r) = 0, находим из формулы:

где:

CF – денежный поток;

I – сумма инвестиционных вложений в проект в t-ом периоде;

n – количество периодов.

Этот показатель показывает норму доходности или возможные затраты при вложении денежных средств в проект (в процентах).

Пример

Корпорация должна решить, следует ли вводить новые линейки продуктов. Новый продукт будет иметь расходы на запуск, эксплуатационные расходы, а также входящие денежные потоки в течение шести лет. Этот проект будет иметь немедленный (T = 0) отток денежных средств в размере $ 100000 (которые могут включать в себя механизмы, а также расходы на обучение персонала). Другие оттоки денежных средств за 1-6 лет ожидаются в размере $ 5000 в год. Приток денежных средств, как ожидается, составит $ 30000 за каждый год 1-6. Все денежные потоки после уплаты налогов, и на 6 год ни каких денежных потоков не планируется. ставка дисконтирования составляет 10 %. Приведенная стоимость (PV) может быть рассчитана по каждому году:

| Year | Cashflow | Present Value |

|---|---|---|

| T=0 | -$100,000 | |

| T=1 | $22,727 | |

| T=2 | $20,661 | |

| T=3 | $18,783 | |

| T=4 | $17,075 | |

| T=5 | $15,523 | |

| T=6 | $14,112 |

Сумма всех этих значений является настоящей чистой приведенной стоимостью, которая равна $ 8,881.52. Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем класть деньги в банк, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Тот же пример с формулами в Excel:

- NPV (ставка, net_inflow) + initial_investment

- PV (ставка, year_number, yearly_net_inflow)

При более реалистичных проблемах необходимо будет рассмотреть другие факторы, как расчет налогов, неравномерный денежный поток и ценности, а также наличие альтернативные возможности для инвестиций.

Кроме того, если мы будем использовать формулы, упомянутые выше, для расчёта NPV – то мы видим, что входящие потоки (притоки) денежных средств являются непрерывными и имеют такую же сумму; в формуле

![]()

может быть использовано

![]() = 4.36.

= 4.36.

Как уже упоминалось выше, что результат этой формулы, если, умноженная на годовой Чистые денежные средства, в-потоки и сократить на первоначальные затраты средств будет Чистая приведенная стоимость (NPV), так − 100000 = $8881,52 Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем ничего не делать, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Пример определения NPV/ЧДД в Excel 2010

В MS Excel 2010 для расчета NPV используется функция =ЧПС().

Найдем чистый дисконтированный доход (NPV) проекта, требующего вложений инвестиций на 90 тыс. руб., и денежный поток которого распределен по времени рис 1. , и ставка дисконта равна 10%.